自動投資と聞くと、なんの作業もなく資産運用ができるのですごく魅力的ですよね。今回は約半年続けたWealthNaviについて、今月辞める理由を書きました。WealthNavi自体は素晴らしいサービスだと思いますが、私は他の方法で資産運用を始めようと思っています。

WealthNaviとは

WealthNaviとは「投資一任型のロボアドバイザー」の一つです。簡単に言うと、指定の口座にお金を振り込むことで、自動でETFを介して資産運用をしてくれるサービスです。類似のサービスもいくつか存在します。

- THEO+docomo

- 楽ラップ

- ファンドロボ

- マネックスアドバイザー

などなど

ETFとは

ETFとは「Exchange Traded Funds」の頭文字をとったものであり、複数の株や債券を保有することでとある指数を目指して値動きする、株・債券のお買い得パックのようなものと考えて下さい。例えば日経平均株価に連動するように選定・管理された商品などがあります。

メリットはETFを一つ買うだけで分散投資となる点です。ETFに含まれる株の一つが仮に暴落したとしても、他の株が暴落しなければダメージが少なくて済みます。

デメリットとしては、自分で購入する場合、個別株のように常に値段が変動しているので、自分が購入・売却したい値段を設定する必要があります。また、そのお買い得セットの選定・調整を行っている管理会社への手数料(信託報酬)が必要となる点です。なお、ETFの純資産から天引きされているので、購入後に別途手数料を支払う必要はありません。この信託報酬の少なさがETFを選ぶ要素の一つとなります。

WealthNaviが管理するETF

WealthNaviを始める際、リスク許容度を設定します。リスク許容については以前の記事で少しだけ触れています。

WealthNaviのリスク許容度はレベル1~5で設定されており、このレベルを自分で選ぶ事ができます。ご自身の生活・所有資産に合わせて設定してください。設定後、リスク許容度に従って下記の7つの海外ETFを自動的に購入します。

①米国株(VTI)

VTI(バンガード・トータル・ストック・マーケットETF)はアメリカの株を運用するETFです。このETFは運用大手会社であるバンガード社が提供しており、中小企業を含めたアメリカ市場全体をカバーしているところが特徴です。投資信託では「楽天VTI」や「SBI・V・全米株式インデックス・ファンド 」で人気です。

組み入れ銘柄の一部:マイクロソフト、アップル

②日欧株(VEA)

VEA(バンガード・FTSE先進国市場(除く米国)ETF)はこちらもバンガード社が提供しているETFです。内容は米国を除く先進国であり、日本やイギリス、フランス、ドイツが対象です。

組み入れ銘柄の一部:ネスレ、ロシュ、トヨタ

③新興国株(VWO)

VWO(バンガード・FTSE・エマージング・マーケッツETF)はこちらも同様にバンガード社が提供しているETFです。もう3回目ですね(笑)。内容は中国など、成長が著しい新興国が対象となっています。

組み入れ銘柄の一部:アリババ、テンセント

米国債券(AGG)

AGG(iシェアーズ・コア 米国総合債券市場 ETF)とはブラックロック社が提供しているETFであり、米国債券を対象としています。債権は株とは反対の値動きをする特徴があり、株と債券の両方を持つことは分散投資の鉄板と言えます。特にこのAGGは安全性が高い債券を主な取引としているため、案転生は抜群と言えます。

物価連動債(TIP)

TIP(iシェアーズ 米国物価連動国債 ETF)は、米国政府が発行する物価連動国債を対象とするETFです。こちらはリスク許容度が1か2を選んだ人のみが購入することになります。このETFは名前の通り、物価に連動します。AGGの弱点であるインフレ(物価の上昇)に対する補填の役割を果たします。裏を返すと、物価が下がると価値も下がってしまいます。

金(GLD)

GLD(SPDR ゴールド・シェア)は金を対象とするETFです。ステート・ストリート・グローバル・アドバイザーズ社が運用しており、預かり資産残高は第3位に入ります。金は安全資産と言われ、「利益を得る」というより「資産を守る」がメインになります。

不動産(IYR)

IYR(iシェアーズ 米国不動産 ETF)は米国の不動産を対象とするETFです。米国のオフィス、住宅、商業施設などが該当し、株や債券とも異なる値動きをするため、分散投資の一つと言われています。景気が良くなると不動産価格も上がるため、インフレには強いですが、景気の低下と共に価値も下がってしまう弱点があります。

WealthNaviのETFの購入方法

WealthNaviの口座に入金すると、自動的に上記のETFが購入されます。下の画像は実際に私が2万円を入金した際に購入された履歴のスナップショットです。

入金しただけでETFをリスク許容度に従って購入してくれるので、かなり楽です。

WealthNaviのメリット

約半年間運用してきた私が思うメリットを記載します。

運用が楽

株、ETF、投資信託は山のように多くの種類があります。その中でどの商品にどれだけ購入するかは初心者にとってはかなり難易度が高い作業です。その点、WealthNaviが取り扱っているETFは非常に優れており、多くの投資家達も購入しているETFです。それらをリスク許容度に応じて自動で購入してくれるため、悩む時間が不要であることが最大の利点だと思います。また、積立設定をしたら、基本放置で問題ありません。

リバランスを自動で対応

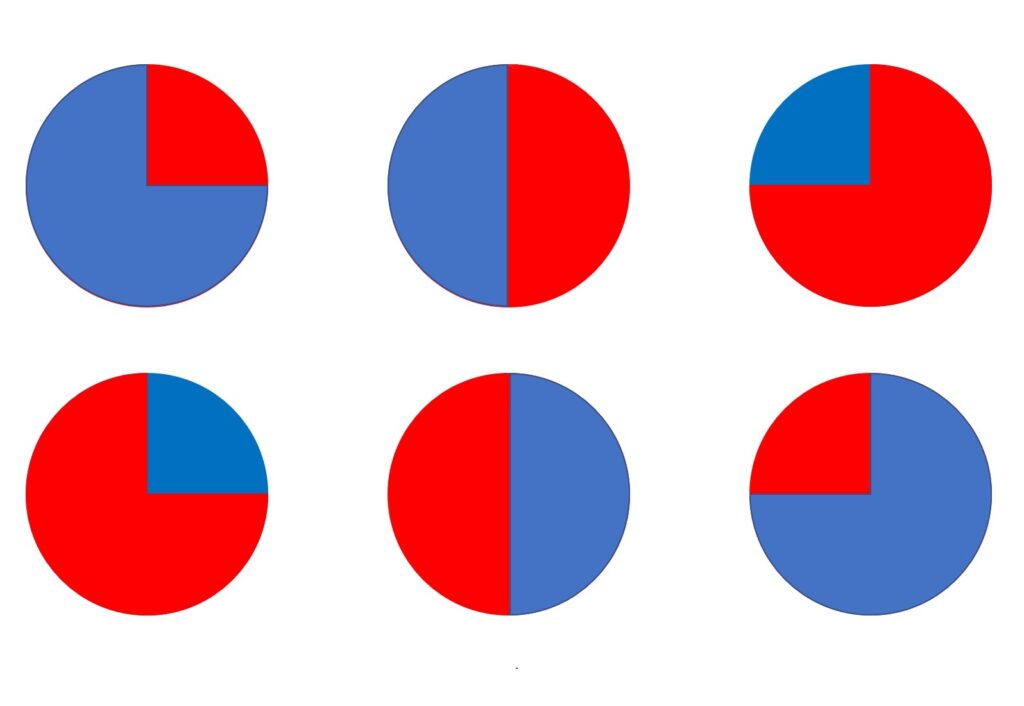

投資にはリバランスというものがあります。例えば、アメリカ株と日本株を50%ずつ定期的に購入すると計画し、実行します(例:積立金額2万円)。

- アメリカ株を1万購入

- 日本株を1万購入

1年後、投資結果を見てみると、アメリカの景気が良かったため、アメリカ株の価値が上がっていました。

- アメリカ株⇒17万(元本12万)の価値

- 日本株⇒13万(元本12万)の価値

この場合、当初の予定ではアメリカ株と日本株を50%を保有する計画でしたが、ずれが生じています。勿論このままアメリカ株が上がり続ければ儲かるかもしれませんが、アメリカ株の割合が高まっているためリスクが上がっている状況です。この時にアメリカ株と日本株を50%ずつに戻すことをリバランスと言います。

- アメリカ株⇒2万円売却し、15万にする

- 日本株⇒2万円分購入し、15万にする

これは投資上のメンテナンスに該当する行為です。これが面倒という方は自動でリバランスを行ってくれるロボアドバイザーはオススメと思います。

DeTAXを自動で対応

これは税金対策の一種です。具体的な方法は、マイナスになっているETFを全部売り、同じ値段で買いなおします(損益をリセットするような感覚です)。こうして損を確定することで税負担の一部、または全部を翌年以降に繰り延べることができます。一般の投資家はあまりやらない方法です(相当悪くなっていたら損切りとして、買いなおさずに別の投資を行うのが一般的と思います)。

NISAが適応できる

私は積み立てNISAを既に開始していたため行いませんでしたが、WealthNaviの口座をNISA(少額投資非課税制度)にすることが可能です。これを適応することで限度はありますが、売却時に税金がかからなくなります。なお、NISAを適応した場合は、上記のDeTAXは併用できません(税金かからないので)。

WealthNaviのデメリット

次に私が感じるWealthNaviのデメリットを紹介します。

手数料が高い

これは有名ですが、手数料が高いことがロボアドバイザーのネックです。長期割という制度がありますが、基本は1%(税込1.1%)です。例えば、5%のリターンを目指す人の場合、6%を目指す必要があることになります。

ただし、この手数料には、メリットであるリバランスやDeTAX、また海外ETFの購入に関わる手数料も全てこれに含まれます(ETFの保有コストは必要ですが、これは前述の通りWealthNaviに関わらずETFでは必要となる経費です)。これを高いと判断するかは皆さん次第だと思います。

取り扱うETFが少ない

証券会社のHPを見ていただくとわかりますが、海外ETFには他にも多くの商品があります。例えばS&P500に連動するVOO等が有名です。WealthNaviは今後はわかりませんが、上記で紹介したETF以外は購入しませんので、他に購入したいETFがあったら自分で購入する必要があります。

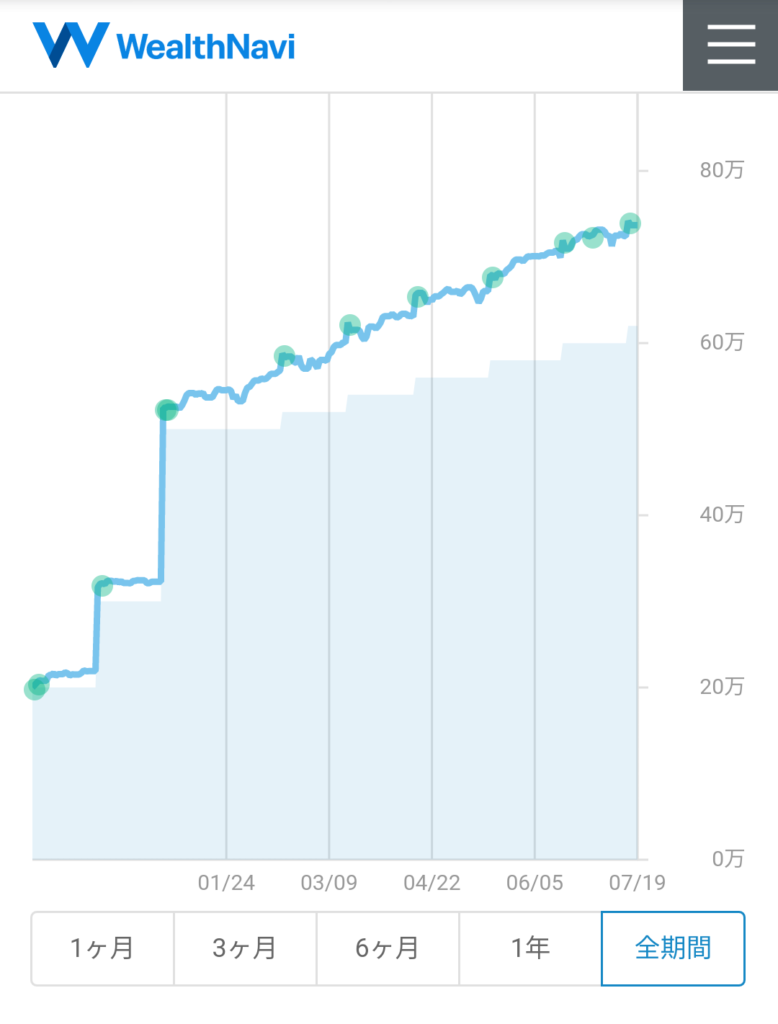

実際の損益について

私が約8ヶ月間運用した結果がこちらになります。

元本:720000円

評価額:737025円(+117025円)

平均利回り(概算):3.53%

実際に計算すると、手数料の大きさを感じてしまうなぁ。。。

短期間の運用なのに結論づけてしまうのは早計だよ!

自分がWealthNaviを辞める理由

WealthNaviについて色々と説明してきましたが、私が辞める理由を下記に挙げます。

単純にお金が必要になった

息子(ミニドラ)の教育費として必要になったから、が最大の理由です。これについては別の記事で書きたいと思います。英語教育高いっす。。。(´;ω;`)

手数料が高い

先ほど計算しましたが、1%の手数料は高いと私は感じてしまいます。WealthNaviに積立する代わりに、ママドラにNISAを始めてもらった方がお得ですので、何とか説得してママドラに積立NISAを始めて貰いました。NISA、積立NISAは別記事で書きたいと思います。

他の投資を優先したい

先ほど書きましたが、妻(ママドラ)が始めた積立NISAに集中したいと考えています。楽天証券の投資信託ではクレジットカードで支払えば1%のポイント還元を得ることができます。このようによりお得な制度や投資方法はあるので、そちらにお金を優先したいと考えました。

最後に

WealthNaviは一切投資の知識がなくても、適切な資産運用をしてくれるよいサービスだと思います。ただ、もっとお得な商品は世の中にありますので、まずは投資初心者が資産運用を始めるよいきっかけになると個人的には思います。そのまま積立してもいいですし、自分で投資ができるように勉強し、できるようになったらWealthNaviへのウェイトを減らしていくという方法もあります。

投資に正解はありませんので、あくまで自己責任で選択し、この記事は参考程度にしてもらえると嬉しいです。

コメント